Die Eidgenössische Finanzmarktaufsicht (Finma) müsse in der Lage sein, «die Vergütungsstruktur und die individuellen Entscheidungen über die Bonuspools der Grossbanken zu beeinflussen», sagte Urban Angehrn in seinem ersten Interview seit seinem Rücktritt im vergangenen September. Die derzeitige Regelung erlaube es der Finma lediglich, Richtlinien für Boni zu formulieren, «aber aus rechtlicher Sicht ist das keine sehr starke Regulierung, sondern eher eine Art Guidance», sagte er gegenüber Bloomberg TV.

Angehrn sagte, die Finma habe in der Frage der variablen Vergütungen viel Druck auf die CS-Spitze ausgeübt. Hätte sich die Bank aber vor Gericht gegen die Einflussnahme gewehrt, wäre es schwierig geworden. Es fehle eine gesetzliche Grundlage, um die Boni einer systemrelevanten Bank zu kürzen. Das sei wichtig, wenn man künftige Krisen verhindern wolle.

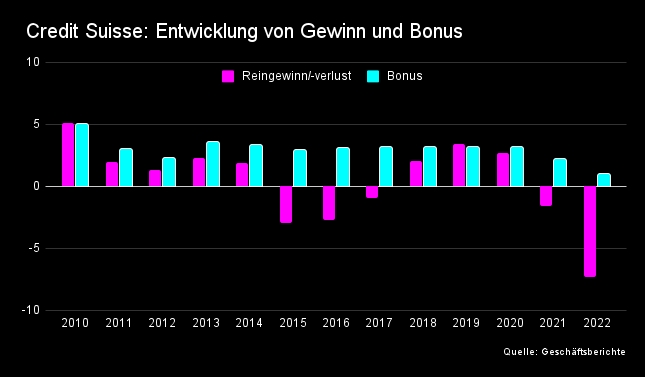

Die Credit Suisse hat jahrelang viel zu hohe Boni ausbezahlt und damit die Bank ausgehöhlt. In 13 Geschäftsjahren hat die Bank 39 Milliarden Franken an Boni ausbezahlt, wie tippinpoint berichtete. In dieser Zeit erzielte die Bank einen Gewinn von 5,1 Milliarden Franken. Kumulierten Verlusten von 15,5 Milliarden stehen Gewinne von 20,6 Milliarden gegenüber. Zum Vergleich: Die Zürcher Kantonalbank erzielte in diesen 13 Jahren einen doppelt so hohen kumulierten Gewinn.

Was bringen neue Gesetze?

Angehrn Äusserungen kommen nur einen Tag vor der Jahreskonferenz, die die Finma am Mittwoch in Bern abhalten wird. Bekannt ist, dass sich die Behörde auch für eine Bussenkompetenz und das sogenannte Senior Managers Regime einsetzt.

Angehrn sprach sich im Interview für die Einführung eines Senior Manager Regimes aus. Es würde die Banken verpflichten, die Verantwortung für ihre Entscheidungen auf einzelne Mitarbeitende zu übertragen. Dies würde es den Aufsichtsbehörden erleichtern, gegen sie vorzugehen, wenn sich eine Entscheidung im Nachhinein als falsch herausstellt.

«Personen in der Bank zu identifizieren und einen Namen hinter der Entscheidung zu haben, der für diese Entscheidung mit allen Konsequenzen verantwortlich ist», wäre eine positive regulatorische Entwicklung für die Schweiz, sagte Angehrn. Es wäre ein wichtiges Instrument, um eine künftige Krise zu verhindern.

Die Regierung in Bern erarbeitet derzeit einen Bericht, welche Lehren aus der CS-Pleite für die Regulierung systemrelevanter Banken zu ziehen sind. Der Bericht soll in den nächsten Wochen veröffentlicht werden.

Too big to save?

Auch die Schweizerische Nationalbank veröffentlichte am Dienstag ihre Ansichten zur Reform der Finanzregulierung. Die Aufsichtsbehörden sollten überprüfen, ob die Kapitalanforderungen für die UBS angesichts ihrer wachsenden systemischen Bedeutung angemessen seien, hiess es.

Mit der Übernahme durch die Credit Suisse ist die Bilanzsumme der UBS auf rund das Doppelte der Schweizer Volkswirtschaft angewachsen. Für die Schweiz ist die UBS zweifellos too big to fail. Die entscheidende Frage ist, ob sie auch too big to save ist.

Mächtiger Gewährsartikel

Manche Beobachter fragen sich, ob die Finma wirklich neue, in Gesetzesform gegossene Instrumente braucht. Mit dem Gewährsartikel verfüge die Behörde über ein äusserst mächtiges Instrument, um unbotmässige Bankmanager aus dem Amt zu kegeln.

Das Bankengesetz schreibt in Artikel 3 vor, dass eine Bank zur Aufnahme ihrer Geschäftstätigkeit eine Bewilligung der Finma benötigt. Diese Bewilligung wird unter anderem erteilt, wenn «die mit der Verwaltung und Geschäftsführung der Bank betrauten Personen einen guten Ruf geniessen und Gewähr für eine einwandfreie Geschäftstätigkeit bieten».

Artikel 3 des Bankengesetzes ist kein harmloser Paragraph, sondern ein Schwert. Man muss es nur führen können. Genau darauf weist die Basler Governance-Expertin Monika Roth im Zusammenhang mit der Credit Suisse hin. Sie kritisiert, dass die Finma das Mittel der Gewährsanforderung «nicht genutzt hat und die Möglichkeit, konsequent darauf gestützte Wertungen, Empfehlungen und Urteile zu formulieren».