Wohin flossen die 211 Milliarden Franken, welche die Credit Suisse zwischen Oktober 2022 und Juni 2023 verlor? Der Vontobel-Bankenanalyst Andreas Venditti wollte es wissen und durchforstete die Bilanzen der Schweizer Banken. Er stellte fest, dass die Regional- und Kantonalbanken überdurchschnittlich hohe Neugeldzuflüsse verzeichneten.

Ein besonders starkes Wachstum war bei der St. Galler Kantonalbank zu sehen. Ein Drittel der 3,6 Milliarden Franken, die ihr im ersten Halbjahr zuflossen, stammte von der Credit Suisse.

Die Studie von Vontobel, über die zuerst die Westschweizer Zeitung «Le Temps» (Abo) berichtete, nennt auch Julius Bär und LGT als Hauptgewinner der Turbulenzen. Aber auch die UBS, die im ersten Halbjahr 44 Milliarden Dollar an Neugeldern erhielt, davon 16 Milliarden im zweiten Quartal, also unmittelbar nach dem Zusammenbruch der CS am 19. März.

Die Kantonal- und Regionalbanken verzeichneten zwischen Januar und Juni 2013 mit einem annualisierten Plus von 7,1 Prozent das stärkste Neugeldwachstum. Dies überrascht insofern nicht, als die meisten dieser Institute über eine Staatsgarantie verfügen und in Krisenzeiten oft als kurzfristiger Liquiditätsbunker genutzt werden.

Zuflüsse bei der ZKB «weitgehend unabhängig» von der CS

Die Zürcher Kantonalbank (ZKB) erzielte nach der UBS das zweitbeste Ergebnis der untersuchten Institute. Sie verzeichnete im ersten Halbjahr einen Neugeldzufluss von netto 19 Milliarden Franken, was einem Plus von 10 Prozent entspricht. Laut ZKB-Chef Urs Baumann ist dieser Neugeldzufluss breit abgestützt und «weitgehend unabhängig» von den Ereignissen rund um die Credit Suisse.

Laut Venditti meldeten zwei Banken nach März eine Beschleunigung der Nettozuflüsse. So stieg der Neugeldzufluss bei Julius Bär im Mai und Juni um 5 Prozent gegenüber 2,5 Prozent in den ersten vier Monaten des Jahres. Für das erste Halbjahr ergibt dies ein Plus von 3,3 Prozent oder einen annualisierten Neugeldzufluss von 7 Milliarden Franken.

Neue Kundenberaterinnen und -berater mit weniger als drei Jahren Betriebszugehörigkeit hätten 45 Prozent des Neugeldes generiert, teilte die Bank mit. Julius Bär erwartet, dass die in den letzten Monaten rekrutierten Vermögensverwalter bereits im laufenden Jahr zwei bis drei Milliarden Franken an Neugeldern einbringen werden.

Eine ähnliche Entwicklung verzeichnete EFG, die im zweiten Quartal annualisiert 8 Prozent mehr Vermögen anziehen konnte. Im gesamten ersten Halbjahr betrug das Wachstum 4,2 Prozent oder 3 Milliarden Franken.

Folgen des Personalkarussells

Wer genau in welchem Umfang profitiert hat, ist aus den Zahlen schwer herauszulesen. Kommt hinzu, dass manche Banken den CS-Effekt auch bewusst herunterspielen. Man will nicht als Krisengewinnlerin in die Schlagzeilen geraten.

Spannender wird ohnehin sein, welche Effekte sich mittel- und langfristig zeigen. Dabei spielen die Bewegungen der Kundenberaterinnen und Kundenberater eine Rolle. Die Credit Suisse hat im Wealth Management per Ende Juni 2023 gegenüber dem gleichen Zeitpunkt des Vorjahres 390 Kundenberaterinnen und Kundenberater verloren, wie aus dem Halbjahresbericht hervorgeht. Die Zahl der Relationship Manager ging um 20 Prozent von 1940 auf 1550 zurück.

Im ersten Halbjahr 2023 haben netto 240 Vermögensverwalter die Bank verlassen. Es ist davon auszugehen, dass sich der Exodus fortsetzt. (Relativ stabil blieb die Zahl der Kundenberaterinnen und -berater der Swiss Bank. Sie sank nur leicht auf 1650 von 1680).

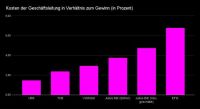

Spätestens Ende Jahr wird sich zeigen, wer von den Migrationsbewegungen am meisten profitiert hat. Doch bis die Banken auch auf der Bottom Line einen positiven Effekt sehen, könnte es noch länger dauern. EFG, die besonders aktiv bei der Rekrutierung von CS-Mitarbeitern war, gab an, dass die Neueinstellungen im ersten Halbjahr 20,7 Millionen kosteten – in Form von Kompensationszahlungen für entgangene Boni und Rekrutierungskosten.