Wenn an den Finanzmärkten etwas alle vier Jahre stattfindet, haben Analysten in der Regel genügend historisches Datenmaterial, um belastbare Prognosen abzugeben. Aus diesem Grund gehen viele Investoren davon aus, dass es nach dem nächsten Halving (Halbierung) beim Bitcoin zu einem weiteren Preisrally kommen wird. Hier gibt es zwei grosse Einschränkungen: Erstens, der Kryptomarkt ist nicht der Finanzmarkt und zweitens wird es erst das vierte Halving in der Geschichte des Bitcoins sein. Als die Entschädigung für das Prüfen und Hinzufügen eines Blocks in der Blockchain in den Jahren 2012 und 2016 jeweils halbiert wurde, war das nur unter wenigen Krypto-Nerds ein Thema. Der durchschnittliche Anleger konnte damals selbst mit dem Ausdruck «Bitcoin» kaum etwas anfangen – und betrachtete es sicher nicht als Anlageklasse.

Und in den Short Cuts diese Woche:

• Auftakt zum grossen Jahr der Krypto-Betrüger-Urteile

• Krypto für Polynesien

Doch im Jahr 2024 ist alles anders. Bitcoin ist auch dank der Zulassung von kotierten Indexfonds in den USA und der Aufnahme von Kryptowährungen ins Anlageuniversum von Privatanlegern – etwa durch Schweizer Privat- und Kantonalbanken – im breiten Publikum angekommen. Am 19. April kommt es voraussichtlich zum nächsten Halving (Halbierung). Die Entschädigung für den Miner für einen Block wird von 6,25 auf 3,125 Bitcoin sinken. Während derzeit etwa 900 neue Bitcoins pro Tag geschürft werden, wird das Angebot auf durchschnittlich 450 Bitcoins pro Tag sinken. Die annualisierte Inflationsrate der Kryptowährung wird sich damit ebenfalls halbieren, von 1,70 auf 0,85 Prozent. Ein solches Halving erfolgt etwa alle vier Jahre, bis das maximale Emissionsvolumen von 21 Millionen Bitcoins erreicht ist.

«Einzigartige Marktdynamik»

Seit der Zulassung der Bitcoin-ETF in den Vereinigten Staaten im Januar ist das Halving fast der alleinige Kurstreiber für die Bitcoin-Notierung. «Die aktuelle Marktdynamik, in der das Halving stattfindet, ist einzigartig in der Geschichte der Kryptowährung, was zu einer Neubewertung ihrer potenziellen Auswirkungen führt», schreibt der Kryptodienstleister 21Shares in einer Studie, die in dieser Woche publiziert wurde. 21Shares, war der erste Emittent von ETP (Exchange Traded Products) auf Kryptowährungen in Europa und gehört zusammen mit Ark Invest von Cathie Wood zu den ETF-Pionieren in den USA.

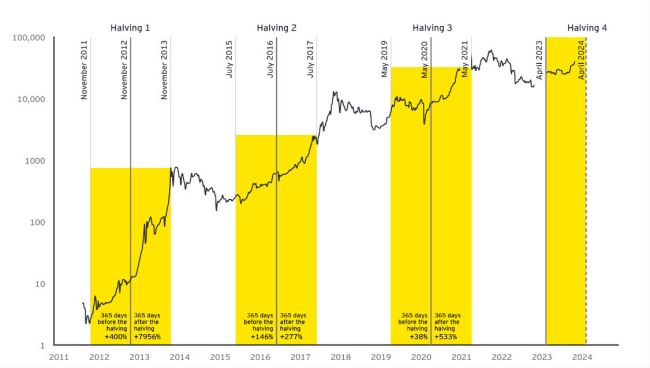

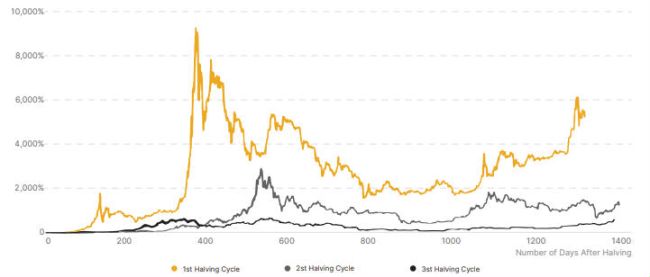

Der Bericht weist auch darauf hin, dass der vierjährige Halbierungseffekt im Laufe der Zeit allmählich abnahm, wobei jedes weitere Ereignis zu einem Rückgang der Wachstumsraten im Wert von Bitcoin führte. So stieg der Bitcoin in den vier Jahren nach dem ersten Halving um 5500 Prozent, im Zyklus nach der zweiten Halbierung rund 1250 Prozent und im aktuellen Zyklus um etwa 700 Prozent. Dies deutet auf eine zunehmende Reife des Marktes hin. Ausserdem wird das Halving im April nahe oder auf dem Allzeithoch erfolgen, während er in den vergangenen Halbierungsphasen 40 bis 50 Prozent unter den damaligen Höchstständen gehandelt wurde.

Ein zusätzlicher Treiber im aktuellen Zyklus ist die kürzliche Einführung von börsengehandelten Kryptowährungsprodukten. «BTC-Spot-ETF wiesen ein atemberaubendes Handelsvolumen auf und signalisierten ein erhebliches Interesse seitens der traditionellen Anleger, indem sie am 13. März 2024 an einem einzigen Tag ein neues Allzeithoch von über 1 Milliarde Dollar an Zuflüssen erreichten», schreibt 21Shares.

Die Konklusion aus dem 21Sharee-Report: «Dieses Halving verdoppelt die Knappheit von Bitcoin, macht ihn wertvoller und zu einem sicheren Hafen für Investoren als Absicherung gegen Währungsabwertung und expansive Geldpolitik». Angesichts historischer Halbierungsmuster sollten Investoren nach dem Ereignis mit einer erhöhten Bitcoin-Volatilität rechnen. Doch diese «Halbierung» finde in einem anderen, reiferen Umfeld statt als bisherige Halvings, heisst es weiter im Research-Papier. «Es ist ein historischer Moment für die Branche: Bitcoins expandierende Anwendungsfälle, die Verbesserung der Fundamentaldaten sowie die Zulassung der ETF in den USA werde das grösste Krypto-Asset antreiben». Mit den expandierenden Anwendungsfällen sind unter anderem die Offchain-Lösung Lightning Network gemeint, welche die Transaktionsgeschwindigkeit markant erhöht, und Bitcoin Ordinals, die Smart-Contracs auf der Blockchain ermöglichen.

Doch nicht nur das Halving schränkt das Bitcoin-Angebot ein. Gemäss Daten von Glassnode ist das verfügbare Angebot in den vergangenen Jahren kontinuierlich gesunken. Um diesen Wert zu bestimmen, werden vom aktuell zirkulierenden Angebot des Tokens von 19,65 Mio. Bitcoins, die illiquiden Bestände abgezogen. Darunter fallen Coins, die nicht für den Handel verfügbar sind, weil sie sich in verlorenen Wallets befinden, in sehr langfristigen Beständen stecken oder anderweitig gesperrt sind. Seit dem Höchststand von 5,3 Millionen Bitcoins Anfang 2020 sank das verfügbare Angebot auf derzeit 4,6 Millionen Bitcoins. Die bisherigen Halvings fanden jeweils in einem Umfeld mit wachsenden verfügbaren Beständen statt. Diese abnehmende Verfügbarkeit von Bitcoin im Handel ist eine wichtige technische Stütze für die Bitcoin-Performance, umsomehr wenn man bedenkt, dass die börsengehandelten Fonds neue Quellen für die institutionelle Nachfrage sind.

Aktien statt Fonds oder Zertifikate?

Vor wenigen Tagen bezeichneten die Analysten des US-Brokers Bernstein die Konsolidierung des Bitcoin-Kurses als vorübergehend (die aktuelle Entwicklung gibt ihnen bereits recht, der Bitcoin ist wieder über 70’000 Dollar geklettert). Die Analysten halten an einem bullischen Ausblick für Bitcoin und das gesamte Krypto-Ökosystem fest und sehen die nächsten 18 Monate als eine Chance für Wachstum. Bernstein argumentiert, dass Aktien von Bitcoin-Minern der beste Aktienproxy für den Kursverlauf von Bitcoin seien, vor allem, wenn er sich auf das Zyklusziel 2024-2025 zu bewege. Die Analysten prognostizieren eine Verdreifachung des Marktwerts des gesamten Kryptobereichs auf 7500 Milliarden Dollar bis Ende 2025 voraus. Aktuell weist der Sektor gemäss Coinmarketcap.com einen Wert von 2,67 Trillionen auf.

Bicoin-Mining-Aktien kamen zuletzt stärker unter Druck als der Bitcoin, da traditionelle Anleger mit Bitcoinn-ETF ein neues Instrument bekamen, um in Krypto zu investieren, ohne die traditionellen Finanzmärkte zu verlassen. Aktien von Miningunternehmen offerieren einen Krypto-Zugang ohne eine Zwischenschaltung von Fonds oder Zertifikaten. Zu den grössten US-Mining-Unternehemen gehören Marathon Digital, Riot Platforms und Clean Spark.

Die Sicherheit nimmt ab

Das Beratungsunternehmen EY sieht auch problematische Punkte. «Das Halving der Mining-Belohnungen wirkt sich unweigerlich auf die Rentabilität aus, was möglicherweise dazu führen könnte, dass sich einige Miner aufgrund unhaltbarer Betriebskosten zurückziehen». Diese verringerte Anzahl von Minern könnte möglicherweise eine Bedrohung für das Bitcoin-Netzwerk darstellen, da weniger Miner das Blockchain-Netzwerk anfälliger für einen sogenannten 51-Prozent-Angriff machen. Diese Situation tritt ein, wenn ein Miner oder ein Mining-Pool mehr als 50 Prozent der Mining-Hash-Rate oder Rechenleistung des Netzwerks kontrolliert.

Doch EY ergänzt, dass sich die reduzierte Mining-Tätikgkeit als vorteilhaft für den Energieverbrauch von Bitcoin und den entsprechenden ökologischen Fussabdruck erweisen könnte. Der Energieverbrauch ist der häufigste Kritikpunkt. «Da die Belohnungen für das Mining von Bitcoin um die Hälfte reduziert werden, werden die Miner gezwungen sein, nach energieeffizienteren Techniken und niedrigeren Energiekosten zu suchen, um profitabel zu bleiben. Diese niedrigen Energiekosten werden rund um erneuerbare Energiequellen wie Staudämmen und Windturbinen vermutet», schreibt das Beratungsunternehmen. Ausserdem könnte dieser Trend zu einem geringeren durchschnittlichen Energieverbrauch pro Transaktion führen, was die Umweltbelastung insgesamt verringern würde.

Die grosse Frage bleibt, ob wirklich noch so viel Wertsteigerungsfantasie im Halving steckt, wie der Markt erwartet, da es doch seit einigen Monaten das zweitgrösste Thema in der Branche war – hinter den ETF-Zulassungen. Die vielen Studien zum Halving könnten also die eigenen Prognosen obsolet gemacht haben – da der Kursanstieg vorweggenommen wurde.

Nach dem 19. April werden sich Spekulanten fragen, was nun den Bitcoin treiben könnte. Früher oder später werden Anleger nicht umhinkommen, sich mit den realen Anwendungsfällen von Bitcoin (und anderen Kryptowährungen) auseinanderzusetzen», um das Kurspotenzial abschätzen zu können. Die Anwendung als alternatives Zahlungssystem, digitales Gold oder als Betriebssystem des neuen «Weltcomputers» versprechen langfristig viel Wert und deutlich weniger Volatilität.

Short cuts: News aus der digitalen Welt

Krypto für Polynesien

Der Internationale Währungsfonds (IWF) ist der Ansicht, dass digitales Geld, sowohl privates als auch öffentliches, den am entferntesten und verstreuten Ländern im Pazifischen Ozean helfen könnte, die finanzielle Inklusion und die Qualität der Finanzdienstleistungen zu verbessern. Das Forschungspapier «Rise of Digital Money: Implications for Pacific Island Countries» befasst sich mit dem sich schnell entwickelnden digitalen Zahlungssystemen in einer vielfältigen Region mit extremer Grösse, Abgeschiedenheit und Streuung.

Der Schwerpunkt der Untersuchung liegt auf der Frage, wie die pazifischen Inselstaaten (PIC) digitale Technologie nutzen können, um die finanzielle Eingliederung und die Effizienz des Zahlungsverkehrs zu verbessern und gleichzeitig die Risiken zu minimieren. «Der begrenzte und ungleiche Zugang zu Finanzdienstleistungen trägt zu anhaltender Armut und Ungleichheit bei. Die Länder sind ausserdem in hohem Masse von Überweisungsströmen abhängig, weshalb sie unverhältnismässig stark von abnehmenden Korrespondenzbankbeziehungen betroffen sind», wird zu Beginn festgehalten.

Wie zu erwarten ist, konzentriert sich der Bericht auf digitale Notenbankwährungen (Central Bank Digital Currencies, CBDC), die vom IWF befürwortet und gefördert werden. Erwähnt werden aber auch Lösungen mit privaten Stablecoins, die durch Fremdwährungen gesichert sind. Der IWF rät kleineren pazifischen Inselländern davon ab, eigene souveräne Stablecoins auszugeben, da ihnen die Aufsichtskapazitäten fehlen würden. Der einzige private Stablecoin, der in dem Bericht ausdrücklich erwähnt wird, ist Tether (USDT). Die beste Option für PIC mit eigener Währung ist gemäss IWF-Bericht aber eine zweistufige CBDC, bei der die Zentralbank emittiere, aber den Betrieb an private Intermediäre delegiere.

Auftakt zum grossen Jahr der Krypto-Betrüger-Urteile

Am 25. März haben die Anwälte der US-Börsenaufsicht SEC das Eröffnungsplädoyer im Prozess gegen Terraform Labs gehalten. Die Anwälte beschuldigen das Unternehmen und den Mitbegründer Do Kwon einen milliardenschweren Wertpapierbetrug mit Kryptowährungen inszeniert zu haben. Die Investoren seien über die Stabilität von TerraUSD (UST), einem Algorithmus-Stablecoin, getäuscht worden. Im Mai 2022 verlor der Stablecoin seine Dollarbindung – und riss den «Abrechungstoken» Luna ebenfalls mit in den Abgrund. Den Panikverkäufen der Anleger hielt das algorithmische Absicherungssystem nicht Stand und Terra kollabierte. Das Ganze sei «ein Kartenhaus» gewesen.

Kwon war am ersten Tag des Prozesses nicht anwesend. Er war im März 2023 in Montenegro wegen der Verwendung gefälschter Reisedokumente festgenommen und zu vier Monaten Haft verurteilt worden. Er ist am 23. März freigelassen worden und wartet nun auf die Auslieferung an die USA oder sein Heimatland Südkorea. Der Prozess gegen Terraform ist einer von vielen Fällen im Kryptobereich, die im Jahr 2024 abgeurteilt werden. Am 28. März wird das Strafmass für den ehemaligen FTX-CEO Sam Bankman-Fried verkündet. Der ehemalige Binance-CEO Changpeng Zhao, der sich in einem Fall der Geldwäsche schuldig bekannt hat, soll am 30. April verurteilt werden.