Die Zulassung von mehreren kotierten Indexfonds (ETF, Exchange Traded Funds), die den Kassakurs des Bitcoin abbilden, hat dem Kryptomarkt mächtig Rückenwind gebracht. Der Bitcoin, der durch dieses Anlageprodukt von vielen Investoren – insbesondere Institutionellen – stärker nachgefragt wird, ist seit jeher der Treiber des Kryptomarktes. Doch für weitere Euphorie sorgte der Umstand, dass die Investoren überzeugt waren, dass schon bald ETF auf andere Kryptowährungen folgen würden.

Und in den Short Cuts diese Woche:

• Der Siegeszug der Stablecoins

• Mt. Gox verschiebt 3 Milliarden – Markt reagiert kaum

Klar war auch, dass dies als Erstes ein ETF auf Ethereum, der Nummer Zwei im Sektor, sein müsste. Bereits Ende Mai bewilligte die US-Börsenaufsicht SEC die Anträge der Börsen Nasdaq, CBOE und NYSE für den Handel mit Ether-ETF. Zuvor hatten die Antragsteller ihre aktualisierte 19B-4-Formulare für ihre Ethereum ETF eingereicht, aus denen die Staking-Option herausgestrichen worden war. Am Montagabend der vergangenen Woche erteilte die SEC acht Ether-ETF), die Marktzulassung.

Verlust, wenn Validator nicht sauber arbeitet

Die Zulassung eines ETF, der den Kassakurs des Ether abbildet, war komplizierter als die des Bitcoin-ETF. Der Ether ist das native Protokoll-Asset der Ethereum-Blockchain. Diese wurde vor einigen Monaten auf den Proof-of-Stake-Mechanismus umgestellt. Jene Anwender, die Transaktionen validieren möchten, müssen eine bestimmte Menge an Ether als Sicherheit hinterlegen. Dafür erhalten sein ein Entgelt (Zins) in Form von Ether – um genügend Token zu erhalten, leihen sie diese von anderen gegen ein Entgelt aus. Das Proof-of-Stake (PoS) bietet gegenüber dem Proof-of-Work (PoW) einige Vorteile. Es ist deutlich energieeffizienter und somit umweltfreundlicher. PoS verbessert die Netzwerksicherheit, da ein Angriff hohe wirtschaftliche Verluste für den Angreifer bedeuten würde.

Doch der Token-Einsatz im Staking kann auch «verloren gehen». Falls es den Validatoren nicht gelingt, den ihnen zugewiesenen nächsten Block zu produzieren – weil sie einen Regelverstoss begehen, einen Fehler machen oder einfach offline sind – verlieren sie einen Teil oder ihren gesamten Einsatz. Mit diesem wirtschaftlichen Anreiz soll sichergestellt werden, dass sich die Validatoren ehrlich verhalten.

Darf keine Wertschrift sein

Der Zinsvorteil fehlt nun allerdings bei den Ether-ETF. Im Gegensatz zu den «direkten» Nutzern verzichten die Anbieter der ETF auf das Staking. Den Käufern von ETF entgehen also die zusätzlichen Einnahmen durch die Hinterlegung im Netzwerk. Denn der Staking-Mechanismus bringt grosse regulatorische Herausforderungen mit sich. Nach Auffassung der US-Börsenaufsicht SEC könnte Ether durch das Generieren von Zinsen als Wertpapier eingestuft werden, was strengere regulatorische Vorschriften nach sich ziehen würde. Eine Zulassung des Ether-ETF wäre mit Staking in den Vereinigten Staaten (zumindest vorerst) nicht möglich. Der Regulator zeigte sich jedoch kompromissbereit und ermöglichte die Zulassung der Ether-ETF, wenn die Anbieter darauf verzichteten, die von ihnen gehaltenen Tokens zu staken.

Jetzt fragt sich jedoch, wie attraktiv sind die neuen Anlageprodukte ohne diese Ertragsmöglichkeit für Investoren überhaupt? War die Euphorie in den vergangenen Monaten umsonst? Wer würde eine Anleihe ohne Coupons kaufen? Der Vergleich hinkt etwas, da eine Obligation über die Laufzeit einen Kursgewinn verzeichnen kann, auf den Verfall aber der Nominalwert zurückgezahlt wird. Die grösste Motivation für Krypto-Anleger ist jedoch in erster Linie der stete Wertzuwachs und das Staking ist lediglich das Sahnehäubchen.

Eine Frage der Präferenzen

«Grundsätzlich hat ein Produkt ohne Staking eine geringere Renditeerwartung. Da Staking aber auch Auswirkungen auf die Liquidität hat und die Assets einem zusätzlichen Risiko aussetzt, ist es letztlich eine Frage der Präferenzen», sagt Fabian Schär, Professor für Distributed Ledger Technology (Blockchain) und Fintech an der Uni Basel. Die genaue Ausprägung der zusätzlichen Risiken würde stark davon abhängen, wie genau gestaked wird – also beispielsweise über Solo-Staking, über einen klassischen Finanzintermediär oder über Liquid-Staking Protokolle.

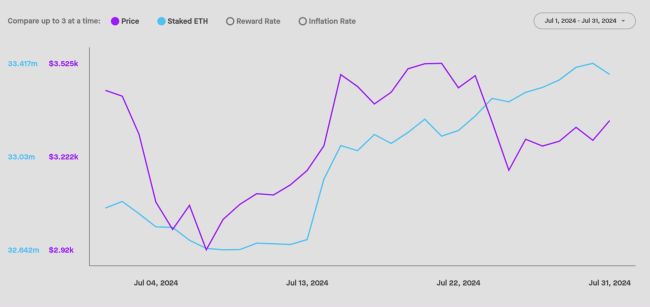

Der Fintech-Professor schätzt den jährlichen Renditeunterschied mit und ohne Staking auf rund 2,5 bis 3 Prozent. «Die genaue Zahl hängt aber stark von den Marktgegebenheiten ab, also etwa von der Nachfrage nach Transaktionen und den damit verbundenen Transaktionsgebühren.» Zusätzlich existieren gemäss Schär grosse Unterschiede zwischen Anbietern, die auf dem MEV-Markt aktiv sind, und jenen, die darauf verzichten. MEV steht für «maximal extrahierbarer Wert (Value)», d.h. die potenziellen Einnahmen, die Validatoren durch die strategische Inkludierung und Anordnung erzielen können. Bei MEV handelt es sich gemäss Schär um eine zusätzliche Einnahmequelle für den Block Proposer, bspw. aus Liquidationen, Arbitragemöglichkeiten, aber auch aus dem Front-Running von Transaktionen auf dezentralen Tauschbörsen. Der letzte Punkt ist stark umstritten und dürfte laut dem Fintech-Professor in den nächsten Jahren ein wichtiges Thema der Finanzmarktregulierung werden.

Wie bewertet man das Ausfallrisiko?

Der Renditevorteil lässt sich gemäss Nourdine Abderrahmane, Experte beim Entwickler technologiebasierter Kapitalmarktlösungen LPA, nur schwer quantifizieren: «Das ist als Nettorendite nur schwer zu prognotizieren, da man den jährlichen Bruttozins von 4 bis 8 Prozent mit dem Ausfallrisiko des Staking-Einsatzes diskontieren müsste, wofür historische Daten und Modelle noch nicht ausgereift sind». Es sei für den Laien aber mit einer Anleihe, die kein Investment-Grade erreiche, zu vergleichen, wo höhere Zinsen das höhere Ausfallrisiko gegenüber beispielsweise Staatsanleihen kompensieren.

Auch Carlos Martin Doncel, Krypto-Experte für Swissquote hält fest, dass man mit Staking vom Rendite-Vorteil der Blockchain profitiert, weist aber darauf hin, dass es eine gewisse Zeit brauche, bis man wieder auf die gestakten Ether zugreifen könne – in dieser Zeit würden die eingesetzten Ether zu Terminkontrakten. «Dies geschieht sowohl in der Staking- als auch in der Unstaking-Periode, d. h. die Ether-Besitzer gehen von einem Zeitraum aus, in dem keine Zinsen gezahlt werden und in dem sie keinen Zugriff auf den Basiswert haben», sagt der Swissquote-Experte. Er fügt an, dass der Ether-Staking-Return sich im Moment auf 3,13 Prozent belaufe.

«Anleger sollten Staking-Erträge für Ether eher als Bonusrendite auf ihre Bestände sehen», sagt Hans-Jörg Morath, Head Product Strategy & Client Coverage der Digital Asset Solutions AG. Zwar seien rund 28 Prozent des Ether-Angebots in Staking-Verträge gebunden. Doch ganz risikofrei sei ein solcher Prozess nie. «Und dafür ist eine Rendite von 4 bis 6 Prozent pro Jahr verhältnismässig niedrig», führt Morath aus. Eine Investition in die führende Smart Contract Blockchain sollte deshalb unabhängig von einer potenziellen Staking-Rendite in Betracht gezogen werden. Schliesslich bleibe das Wachstumspotenzial deutlich höher.

Warten auf Gesinnungswandel in den USA

Vielleicht entfällt der Makel des fehlenden Staking für amerikanische ETF schon bald. Denn in den USA könnte sich die Krypto-Feindlichkeit der Behörden rasch in Luft auflösen. «Unter der aktuellen SEC-Leitung von Gary Gensler wohl kaum. Sollte Trump jedoch die Präsidentschaftswahl für sich entscheiden, könnte die Aufsichtsbehörde einen radikalen Kurswechsel vollziehen», sagt Morath. Dann dürfte es lediglich eine Frage der Zeit sein, bis solche Produkte das grüne Licht erhalten. In anderen Jurisdiktionen, so auch in der Schweiz, seien Anlageprodukte mit integriertem Staking schliesslich erlaubt.

In diesem Zusammenhang erinnert Abderrahmane an den Auftritt des Ex-Präsidenten Donald Trump an der Bitcoin Convention vom vergangenen Sonntag. An diesem Event sagte der republikanische Präsidentschaftskandidat: «I will fire the head of SEC on my first day.» Der LPA-Experte verweist darauf, dass für ETF auch die Investor-Protection Regeln für Finanzprodukte relevant seien. Diese besagen, dass Produkte nur Retail-Kunden verkauft werden dürfen, die dessen Risiken verstehen. «Insofern würde ich eher davon ausgehen, dass zusätzliche Ether-ETF lanciert werden, die Staking nutzen und eine Alternative anbieten», sagt Abderrahmane.

Europa im Vorteil

Branchenbeobachter gehen nun davon aus, dass nach den ersten amerikanischen Ether-Spot-ETF, Europa in einer guten Position wäre, Ethereum Indexfonds zu lancieren, die das Makel des fehlenden Staking nicht hätten – und damit gegenüber den US-Produkten einen klaren Vorteil aufweisen würden. Ein Anleger, der vor der Wahl steht, ob er ein Produkt ohne oder mit Staking und – und damit mit Zusatzertrag wählt, fragt sich wohl, ob Produkte, die auf Staking verzichten, für den Anleger auch Vorteile bieten. «Produkte ohne Staking weisen sicherlich ein geringeres Smart Contract Risiko auf, da nie mit einem Staking-Vertrag interagiert wird. Hinzu kommt erhöhte Liquidität», sagt Morath und fügt an, in der Regel gebe es Wartezeiten, um hinterlegte Kryptowährungen zu «entstaken». Für Ether kann dieser Zeitraum zwischen einem Tag und bis zu mehreren Wochen variieren.

Aufgrund der bisherigen Vorlieben der Anleger ist davon auszugehen, dass drei Viertel der Kryptogelder in Bitcoin-ETF und ein Viertel in Ether-Produkte fliessen wird. Dies lässt zumindest die Geldflüsse in bisherige Krypto-Anlageprodukte wie ETP vermuten. Seit der Lancierung der Bitcoin-ETF in den USA haben diese Vehikel verwaltete Vermögen von annähernd 60 Milliarden Dollar erreicht. Ether-ETF dürften nach dieser Überschlagsrechnung in den nächsten sechs Monaten ein Volumen von rund 15 Milliarden Dollar erreichen.

ETF oder ETP

Der Swissquote-Experte macht darauf aufmerksam, dass es in der Schweiz, in Europa und Kanada bereits ETP gebe, die Staking betreiben und den Erlös an den Anleger weitergeben. Rechtlich gesehen sind ETP Schuldverschreibungen. Es handelt sich bei den Instrumenten um strukturierte Produkte. Wenn es in der Schweiz und Europa doch bereits andere Anlageprodukte gibt, die den Ether abbildden, etwa Exchange Traded Products (ETP), soll man dann überhaupt auf amerikanische ETF schielen?

«Ob ein ETP oder ein ETF besser geeignet ist, hängt ganz vom jeweiligen Einzelfall ab. Grundsätzlich müssen bei US-ETF immer zusätzliche Steuerfragen geklärt werden», sagt Morath. Die Erbschaftssteuer könne beispielsweise für Schweizer Anleger eine böse Überraschung sein. Daher sei es ratsam, in Produkte aus der eigenen Jurisdiktion zu investieren.

Schwierige Berechnung

Es gibt gemäss Carlos Martin Doncel auch eine gewisse Schwierigkeit bei der Berechnung der Staking-Belohnungen – speziel bei Ethereum. Deshal seien komplexe Einrichtungen erforderllich. Der Swissquote-Experte schätzt, dass der Nettogewinn beim Vergleich von Spot-ETF und Staking-ETP nicht so gross sei, wenn man die hohen Kosten (>2,5 Prozent) der Staking-ETP im Vergleich zu den Spot-ETP (rund 0,2 Prozent) bedenke. Doncel macht folgendes Rechnungsbeispiel: Berücksichtige man die indirekten Kosten für den Einsatz (10 Prozent für institutionelle Anleger) und geht von einer durchschnittlichen Einsatzprämie von 3 Prozent aus, sei der Unterschied sehr gering: 3 Prozent (Einsatzprämie) minus 0,3 %Prozent (Gebühren) minus 2,5 % (Spot ETP-Gebühren) plus 0,2 Prozent (ETF-Spot-Gebühren) ergebe einen Renditevorteil von 0,4 Prozent. «Sind diese 0,4 Prozent das relative Risiko des Einsatzes wert?», fragt sich Doncel.

Den ETF könne man auch als zinsloses Währungskonto betrachten, fügt Abderrahmane an. Sofern der Ether nicht aus spekulativen oder ökonomischen Gründen an Wert zulege, verfalle der innere Wert um 4 bis 8 Prozent pro Jahr, also ähnlich wie das Inflationsumfeld einer Landeswährung, da die Menge der Ether um die gestakten Ether inflationiert werde. «Ich persönlich würde eher zum ETP greifen und mir das Risiko des Totalausfalls bewusst bleiben», sagt der LPA-Experte.

Short cuts: News aus der digitalen Welt

Der Siegeszug der Stablecoins

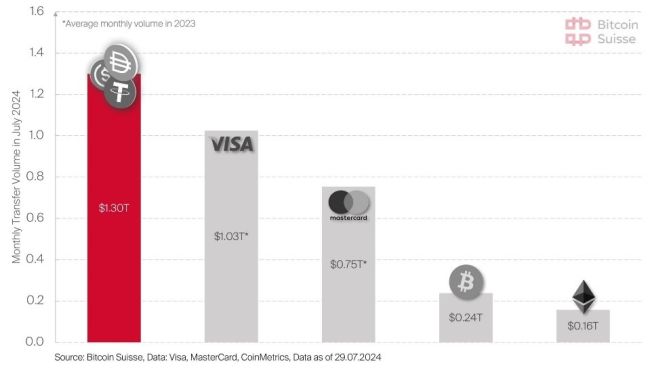

Gemäss Berechnungen von Bitcoin Suisse haben Stablecoins im Juli die Zahlungsgiganten Visa, Mastercard und PayPal beim monatlichen Transfervolumen überholt. «Tokenisierte Dollar sind schnell zu einem der wichtigsten Paradigmen dieses Jahrzehnts geworden, und wir gehen davon aus, dass dieser Trend anhalten wird», schreibt Dominic Weibel, Head of Research bei Bitcoin Suisse auf Linkedin.

Die Stablecoins würden die Vormachtstellung des Dollars verstärken, die Geldentwertung von Weichwährungen ausgleichen, die On-Chain-Nachfrage nach stabiler Liquidität bedienen und als grosser Käufer von US-Staatsanleihen fungieren – das in einer Zeit, in der die Attraktivität der US-Schulden schwinde.

Mt. Gox verschiebt 3 Milliarden – Markt reagiert kaum

Die Meldung vermag kaum mehr aufzuschrecken – zu oft wurde sie in den vergangenen Wochen in ähnlicher Form verbreitet. Bitcoin-Händler scheinen die Angst vor Mt. Gox allmählich zu verlieren. Am 30. Juli verschob Mt. Gox gemäss Lookonchain über 47'000 Bitcoin innert drei Stunden auf drei «unbekannte Wallets». Die Bitcoin-Notierung reagiert in diesem Zeitraum kaum. Vor fast zehn Jahren ist die damals grösste Bitcoin-Börse Konkurs gegangen. Mittlerweile hat der zuständige Treuhänder begonnen, sichergestellte Bestände an die Besitzer zurückzugeben. Immer wieder haben Meldungen zu Transaktionen die Angst vor Angebotsschocks geschürt. Doch die Investoren, die damals an den Bitcoin geglaubt haben, scheinen dies auch heute zu tun, d.h. sie werfen die zurückerhaltenen Bitcoins nicht auf den Markt, sondern halten diese im eigenen Vermögen.