Er war als Stargast angekündigt und trat ganz am Schluss der Veranstaltung «Vision Finanzplatz Schweiz» von der «Finanz und Wirtschaft» auf. Stefan Walter, seit April Direktor der Eidgenössischen Finanzmarktaufsicht. Der 59-jährige Deutsche, dessen Muttersprache nach vielen Jahren in den USA stark eingerostet klingt, machte klar, dass eine «starke und unabhängige» Finanzmarktaufsicht zentral sei für den Wohlstand dieses Landes und seiner Bürgerinnen und Bürger.

Walter stellte die Arbeit seiner Behörde gar auf eine Stufe mit der «unabhängigen» Geldpolitik der Nationalbank und der «konservativen» Fiskalpolitik der Schweiz. «Eine effektive Finanzmarktaufsicht ist sowohl schlagkräftig und wirksam im Auftritt als auch verhältnismässig und risikobasiert in der Anwendung ihrer Instrumente», sagte er.

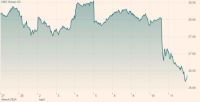

Die Bankenaufsicht sei auch deshalb so wichtig, «weil wir durch viele Erfahrungen gelernt haben, dass viele der schwerwiegendsten Wirtschaftskrisen durch Krisen im Finanzsektor verursacht werden – vor allem durch solche, bei denen die Banken im Zentrum stehen». Für die Schweiz bezeichnete der Finma-Chef in diesem Zusammenhang die UBS als «einzigartiges Klumpenrisiko». Walter: «Man kann es messen, wie man will – im Verhältnis zu anderen Jurisdiktionen wie der Eurozone oder den USA ist die Schweiz mehrfach exponiert, und auch dem gilt es bei der Ausgestaltung der Aufsicht Rechnung zu tragen.»

Fast gebetsmühlenartig wiederholte er seinen Best-in-Class-Ansatz in der Aufsicht. Die Finanzmarktaufsicht müsse schlagkräftig und wirksam sein, um das Finanzsystem effektiv zu schützen. Er plädierte für eine «frühere Intervention», die immer effizienter sei als ein späterer Eingriff. Im Extremfall könne es sogar zu staatlichen Stützungsmassnahmen kommen, «wie wir dies in den Krisen von 2008 und März 2023 erlebt haben». Dies gelte es möglichst zu vermeiden.

Ebenfalls nicht neu ist das sogenannte Senior Manager Regime, für dessen Einführung Walter plädiert. In den meisten Fällen verlange die Aufsicht, dass Missstände direkt behoben werden. Bei einer funktionierenden Governance würde dies auch gelingen. «Nur in Extremfällen, wenn Verwaltungsrat oder Geschäftsleitung ihrer jeweiligen Verantwortung nicht nachkommen, und die von der Aufsicht identifizierten Missstände nicht behoben werden, würden stärkere Massnahmen wie beispielsweise der Gewährsentzug eingesetzt, wobei die diesbezüglichen gesetzlichen Hürden hierzulande sehr hoch sind», sagte er.

Die Kapitalfrage blieb offen

Ob die Hürden für einen Gewährsentzug tatsächlich so hoch sind, wie Walter sagt, ist allerdings umstritten. Für manche Experten ist der Gewährsartikel das stärkste Instrument überhaupt, um den ordnungsgemässen Zustand wiederherzustellen, wie es im Aufsichtsjargon heisst. Allerdings müssen die Aufsichtsbehörden das nötige Durchsetzungsvermögen haben, um diesen Artikel auch anwenden zu können. Walter scheint wie seine Präsidentin Marlene Amstad hier einen technokratischen Ansatz zu verfolgen, der auf vielen neuen Vorschriften und Gesetzen aufbaut.

Auf das politisch heikelste Thema in der aktuellen Debatte um die künftige Regulierung der UBS ging Walter in seinem Referat gar nicht ein. Gerne hätte man von ihm mehr darüber erfahren, wie viel oder wie viel mehr Eigenkapital die UBS künftig für ihre Geschäfte vorhalten muss.

Trotz des trockenen Themas sorgte Walter an der FuW-Veranstaltung auch für Lacher. Mitten im Vortrag bat er die Hausfotografin, ihn von der anderen, der rechten Seite zu fotografieren, weil das seine bessere Seite sei. Wir lernen: Zumindest in ihrer Eitelkeit liegen Regulatoren und Banker gar nicht so weit auseinander.