Julius Bär prüfe eine mögliche Übernahme der konkurrierenden Privatbank EFG International. Das berichtete die Nachrichtenagentur Bloomberg vergangene Woche unter Berufung auf mit der Angelegenheit vertraute Personen. Bär habe in den vergangenen Wochen Gespräche mit EFG über eine mögliche Fusion geführt, hiess es weiter.

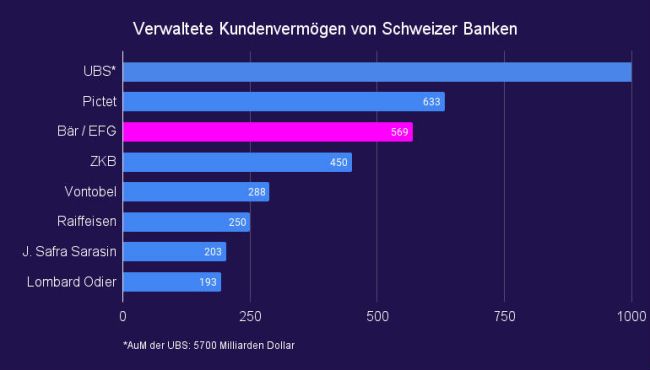

Mit der möglichen Fusion entstünde eine Privatbank mit verwalteten Vermögen von 569 Milliarden Franken. Davon würden 427 Milliarden von Bär und 142 Milliarden von EFG stammen. Allerdings: An der Hackordnung im Schweizer Banking würde sich nichts ändern. Julius Bär/EFG bliebe auf dem dritten Platz hinter UBS/CS und Pictet.

Einige Kommentatoren zogen den Schluss, dass Bär mit einer Übernahme sein CEO-Problem lösen könnte. Sicher, EFG-Chef Giorgio Pradelli könnte bei einer Fusion den Chefposten bei Bär übernehmen und Interimschef Nic Dreckmann ablösen. Aber muss man eine Bank kaufen, um einen CEO einzustellen?

EFG wächst rasant

Das ist nicht die einzige Widersprüchlichkeit. Die grundsätzliche Frage, die man sich stellen muss: Was wäre eigentlich der Sinn des Zusammenschlusses? Bankenfusionen finden in der Regel in Notsituationen statt (siehe UBS/CS und viele andere). Aber sowohl Bär als auch EFG stehen, soweit man das beurteilen kann, auf einem soliden Fundament.

Die EFG wächst sogar rasant und verdient richtig Geld. Der Aktienkurs hat sich in den letzten 24 Monaten von 6 auf 12 Franken verdoppelt. Weniger sensationell verlief die Entwicklung bei Julius Bär. Doch trotz des Benko-Debakels, das der Bank zweifellos einen schweren Schlag versetzt hat, ist Julius Bär weit davon entfernt, ein Sanierungsfall ohne Aussicht auf Besserung zu sein.

Eine komplexe Fusion ist das Letzte, was Bär braucht

Tatsächlich ist eine komplexe Fusion mit einer 142-Milliarden-Bank das Letzte, was Bär braucht, um wieder auf die Beine zu kommen. Eine Integration kostet viel Energie und lenkt vom Kerngeschäft ab. Oft ist dabei nicht viel zu gewinnen. Im Gegenteil: Eine Fusion kann eine Bank aus der Bahn werfen.

Wie sehr, konnte man bei der Fusion von Lombard Odier und Darier Hentsch beobachten. Der Schulterschluss 2002 katapultierte LODH an die Spitze der Genfer Privatbanken. Doch schon bald zog Pictet an Lombard Odier vorbei. Heute ist Pictet mit verwalteten Vermögen von 633 Milliarden Franken die klare Nummer eins in Genf.

Wenn jemand ein Interesse an einem Deal haben könnte, dann die Grossaktionäre von EFG: die griechische Reederfamilie Latis (die 45 Prozent an EFG hält), die brasilianische Banco BTG Pactual (20 Prozent) und Boris Collardi (3,6 Prozent). Sie könnten ihre Anteile vergolden. Aber ist das der Job der Aktionäre von Julius Bär? Langfristig orientierten Bär-Aktionären würde die Transaktion wenig bis gar nichts bringen.